promotion

売りたい人

売りたい人

父親がかなり忘れっぽくなってきていて、日常生活に支障があるみたい。

将来的に介護施設に入る費用も必要だし、悪徳詐欺なんかに引っかかるのも怖いな。

今のうちに父の資産を私が管理できる状態にしたいけど、具体的に何をどうすればいいのだろう・・・。

家族信託という制度があるみたいだけど、あまり情報が少なくてよくわからないわ。

そういった方のために、「家族信託」について詳しく掘り下げていきます。

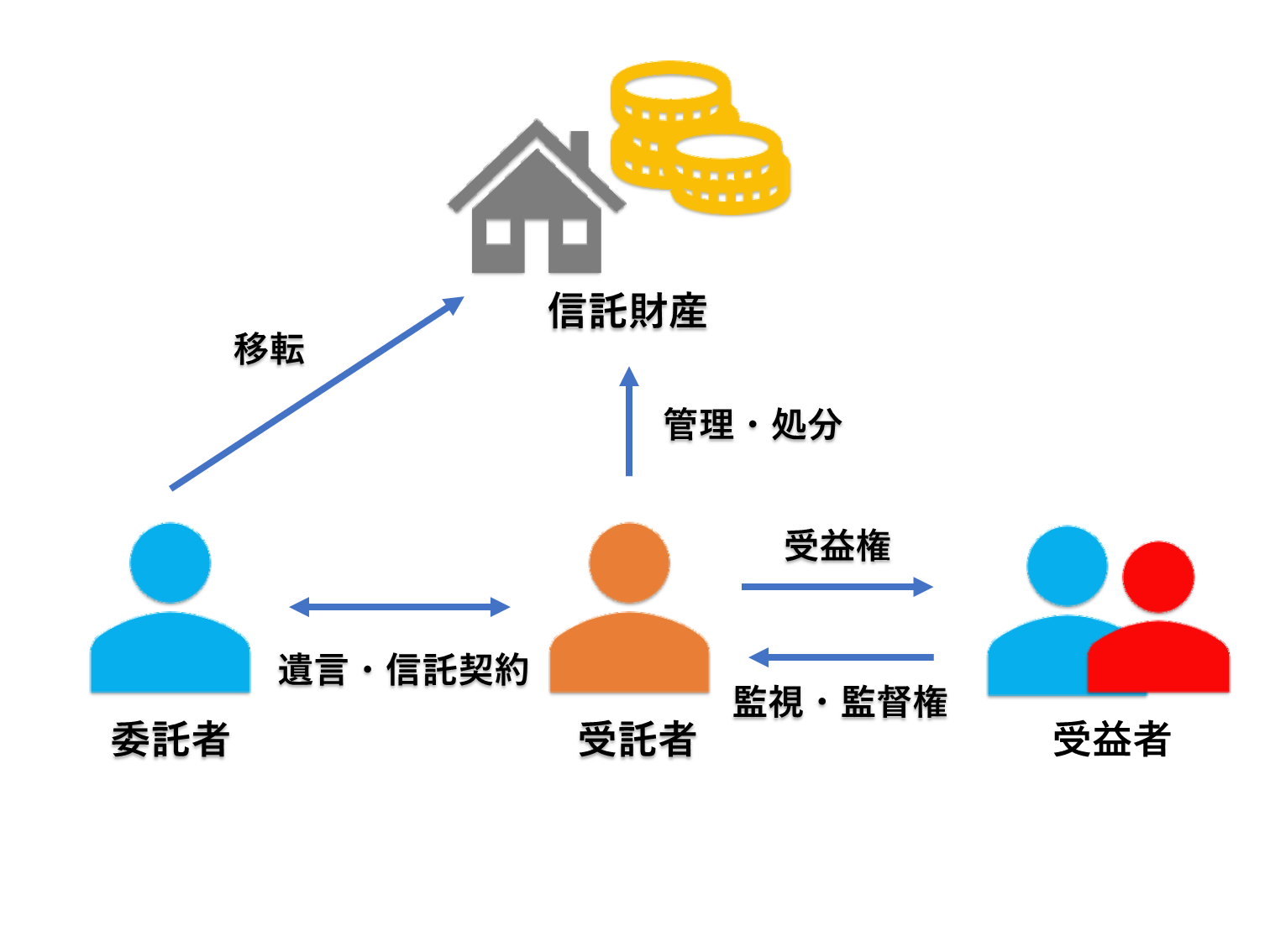

家族信託は、財産管理手法の内の一つであり、自分の財産を家族の誰かに預けて管理・処分してもらう仕組みのことを言います。

例えば、認知症になる前の高齢の父親(委託者)が、息子(受託者)に自分の財産の管理を任せるとします。

父親は委託者であるとともに、母親と財産の恩恵を受ける受益者でもあります。

父親が認知症になった後でも、息子が財産を適切に管理しながら、必要に応じて資産を父親・母親に分配していくことができるわけです。

また息子が財産を管理しているため、悪徳商法や詐欺にあったとしても、大きな金額の被害に遭うことはありません。

収支のバランスを考えずにお金を使い込みすぎたりすることもないですから、安心して計画的な生活を送っていくことができます。

今回の記事では、非常に便利でメリットの多い家族信託について

- ・家族信託と他の財産管理手法の違い

- ・家族信託を利用するメリット・デメリットや注意点

- ・家族信託を利用する際の具体的な流れ

などの観点から詳しく書いていきます。

資産の管理や遺産の相続に悩んでいる人は、ぜひ最後まで読み進めてください。

~今月の人気記事~

家の売却時に570万円以上損をしてしまうことも!?

不動産査定サイトを使わないと大損をしてしまう理由と35サイト徹底比較

もくじ

- 1 従来の老後の資産管理に関する問題点と家族信託の意義(成年後見制度、遺言等)

- 2 家族信託の活用例~認知症でアパート経営が難しくなるケースも~

- 3 家族信託契約を結ぶ際の手続きや契約書の作り方、費用の内訳

- 4 家族信託の7つのメリット

- 5 家族信託の7つのデメリット

- 6 家族信託を第三者目線でチェックする「信託監督人」「信託管理人」「受益者代理人」

- 7 家族信託と成年後見制度の違いは?

- 8 遺言と同じ効果を持つ遺言代用信託契約とは?遺言書よりも効力が強いって本当?

- 9 一般社団法人「家族信託普及協会」について

- 10 「家族信託」「民事信託」「商事信託」の違いは?

- 11 家族信託でアパート経営を円滑にするためのアパートローン

- 12 家族信託を行っている銀行(みずほ信託銀行、三井住友信託銀行、三菱UFJ信託銀行)

- 13 家族信託について相談できる司法書士法人・弁護士法人10選

- 14 家族信託について知るためのお勧め本(アマゾン)

- 15 家族信託に関するQ&A

- 16 まとめ

従来の老後の資産管理に関する問題点と家族信託の意義(成年後見制度、遺言等)

家族信託は、2007年に信託法が改正されたことによって取り入れられた比較的新しい制度です。

家族信託が導入されたことによって、それまでの制度では都合の融通が利かなかった部分でも対応できるようになりました。

ここでは、従来の制度の問題点と、問題点を解決した家族信託の意義について話をしておきます。

成年後見制度の問題点~親族であっても資産を自由に管理・処分できない~

これまで、認知症になった親の財産を管理・処分するためには、「成年後見制度」を利用する必要がありました。

成年後見制度・・・成年後見制度の申し立てをしたのちに家庭裁判所が成年後見人を選任し、成年後見人が判断能力の低下した人(被後見人)に代わって財産管理・処分することができる制度。

成年後見人が選任されると、家族の意思でも資産を処分することはできなくなります。

親族が成年後見人に選ばれた場合でも、使用用途を家庭裁判所に報告する義務があったり、家庭裁判所の許可を得てから処分を決める必要があるからです。

しかし、判断能力が衰えていないタイミングで「家族信託」として財産の一部を親族に預けておけば、成年後見人の管理が及ばない範囲で管理・処分することが可能になります。

遺言書による相続の問題点~自分の次に相続する人しか選べない~

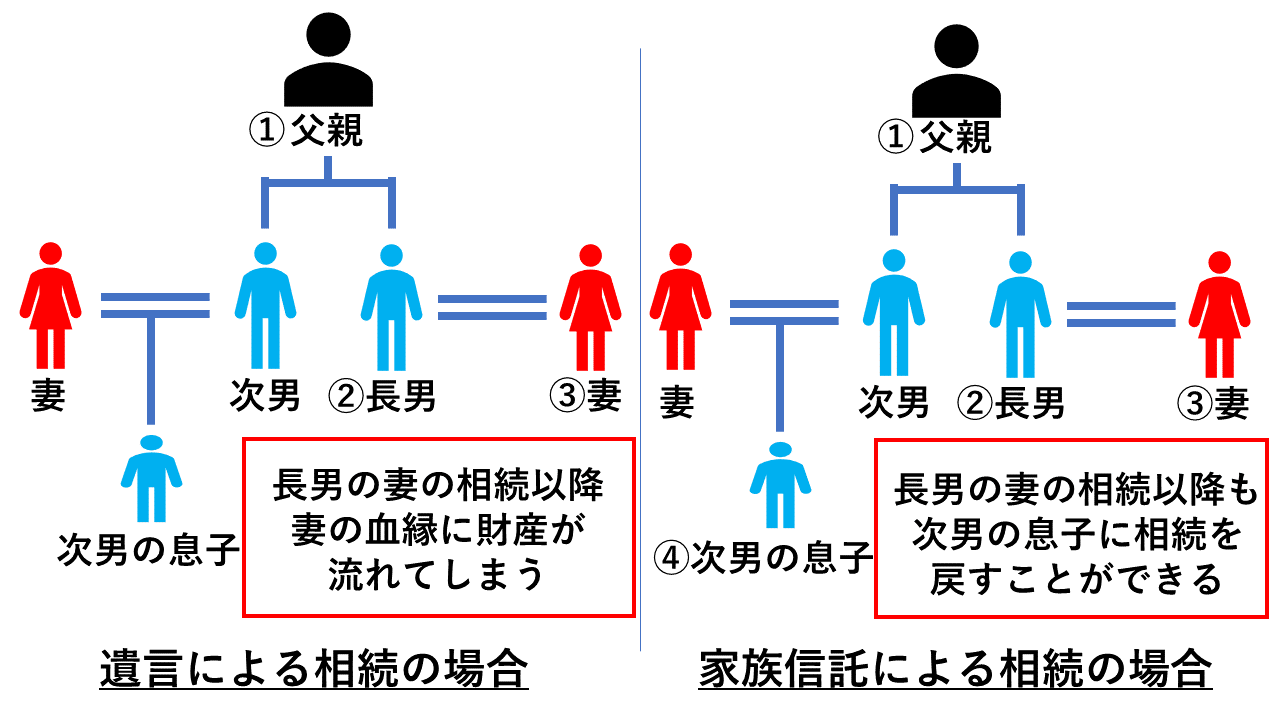

遺言書を用いて遺産の相続先を決める場合、亡くなった人は自分の次の代までしか決める権利がありませんでした。

しかし、家族信託で資産を管理しておけば、次に相続する人だけでなく、二次相続・三次相続まで決めておくことができます。

自分の後は長男に、長男が亡くなった場合は次男にといった具合です。

生前贈与の問題点~まとまった資産の贈与は贈与税が課せられる~

判断能力がしっかりしている内に、子供に資産を贈与しておくことも可能です。(生前贈与)

ただし、贈与税の基礎控除は年間で110万円まで。(暦年課税)

110万円を超過した分に関しては、最大55%の高い税率が課せられてしまいます。

相続時精算課税制度を使って、非課税枠(2500万円まで)を1年間にまとめて贈与することも可能ですが、超過分に対しては一律20%の相続税がかかります。

さらに、相続時精算課税制度を一度活用してしまうと、年110万円の暦年課税に戻すことはできません。

家族信託の形で財産の管理を子供に任せれば、相続税をかけることなく管理を任せることも可能です。

(受益者がなくなったタイミングで、次の受益者が相続税として支払う必要がありますが、贈与税より税率は低いです。)

家族信託の活用例~認知症でアパート経営が難しくなるケースも~

家族信託の概要について話をしてきましたが、具体的にどういった状況の人が家族信託を利用するのでしょうか。

ここでは、実際に家族信託を活用することでメリットを受けられるケースをいくつか紹介しておきましょう。

認知症の傾向があり、アパート経営に支障が出てきたケース

自分で複数のアパートを所有して管理・運営している70歳の男性がいました。

最近は物忘れが激しく、アパート運営に関する手続きでもミスが多くなっています。

このまま物忘れが進行して認知症になってしまえば、アパートの管理・運営を行える人がいなくなってしまいますよね?

判断ができている今のうちに、自分の息子と家族信託契約を結び、アパートの管理・処分をまかせることにしました。

家族信託契約を結んだことによって、アパートの修繕や建て替え、売却などを本人の意思確認なしに息子が判断できます。

(家族信託を結ばずに認知症になってしまうと、子供であっても勝手に不動産に手を加えることができなくなります。)

贈与ではないので税金もかかりませんし、成年後見制度と比べて資産管理の自由度が高くなりましたね。

2代以降の先まで相続を決めておきたいケース

長男夫婦の家でお世話をしてもらっている85歳の男性がいます。

直接的に助けてくれているのは長男夫婦なので、自分の財産はそのまま長男に相続してもらいたいと考えています。

しかし、長男夫婦には子供がおらず、長男が亡くなった後の財産は長男の嫁の血縁に流れてしまいます。

次男夫婦には子供(孫)がいるため、長男の妻が亡くなった後は孫に資産を相続してほしいと考えました。

そこで、家族信託制度を長男と結び、受益者の流れを

①自分→②長男→③長男の妻→④次男の息子(孫)

といったところまで先に決めておくことができました。

家族信託契約を結ぶ際の手続きや契約書の作り方、費用の内訳

ここからは、家族信託を実際に利用していく流れについて説明をしていきます。

基本的には、弁護士や司法書士など、家族信託に精通している会社に契約書の作成を依頼しましょう。

文書の作成や各手続、法律面、税務面など、素人が実施すると後々問題にある可能性が高いです。

家族信託のコンサルティング費用についていくつか具体的な例を挙げてみると、

司法書士みそら総合事務所・・・信託財産の評価額の1%(最低報酬額300,000万円)

宮田総合法務事務所・・・35万円~380万円(信託財産の評価額に応じて変動)

相続問題・遺産分割相談室・・・信託財産の評価額の1%(最低報酬額300,000万円)

となっています。

最低でも30万円程度で、信託財産の評価額に応じてさらに費用が上乗せさせると覚えておいて下さい。

家族信託の手続きは専門家に力を借りずとも実施する方法

専門家に任せたいものの、費用面でどうしても依頼が出来ない人もいるでしょう。

実際には、専門家の力を抜きにして家族信託を結ぶこともできます。

ここからは、実際に個人で家族信託を結ぶ際の流れについて説明をしておきましょう。

1、信託内容を決めていく

まず最初に重要なのは、信託の内容をしっかりと決めるということです。

後程契約書の中で、

- ・信託をする目的は何なのか

- ・信託する財産は具体的にどこまでか

- ・信託期間はいつまで継続し、どのタイミングで終了するか

- ・誰が委託者で、誰が受託者になるのか

- ・誰が受益者になるのか

- ・信託監督人等の権限や義務は何か

- ・信託財産を管理・運用していく方法

- ・いつ信託財産を譲渡するのか

- ・信託を変更する場合はどうするか

- ・受益者を変更する場合はどうするか

- ・信託財産精算時の事務手続き

- ・受託者等の報酬に関して

等を明記していくため、事前に枠組みを決めておきましょう。

法律で決められたフォーマット等があるわけではありませんが、変更がある前提での設計にしておくと、融通が利きますよ。

2、金融機関に家族信託の旨を伝える

不動産を信託財産に含める場合は、名義を委託者から受託者に変更する必要があります。

ローンを払い終えていない不動産を信託財産に入れる場合は、金融機関に名義変更の許可を得る必要があるので注意です。

3、信託契約の契約書を作成する

委託者と受託者の間で、信託を設定するための契約を結びます。

信託を設定する行為を「信託行為」といいますが、信託行為は大きく3種類があるのです。

- ①信託契約・・・委託者と受託者の間で締結される契約によって信託を設定する方法

- ②遺言信託・・・委託者の遺言を通じて信託を設定する方法。委託者が死亡したタイミングで信託が開始する方法

- ③自己信託・・・信託宣言ともいい、委託者が単独で行う形で信託を設定する方法

いずれの方法でも信託を設定することができますが、今回は①の信託契約をする前提で話を進めます。

信託契約は、家族と言えど自分の財産の管理権限を譲る契約です。

後にトラブルになる可能性は当然ありますから、公正証書を利用して作成する人もいます。

公正証書は公証人が作成する文書のことで、私的に作成した私文書よりも証明力が高いです。

また、公正証書で作成しておくことで、契約を交わした相手側が債務を履行しなかった場合に、裁判所の判決無しに強制執行(差し押さえ)することができます。

公正証書を利用する場合の費用は、信託財産の額によって変わるので注意しましょう。

目的の価額 手数料 100万円以下 5000円 100万円を超え200万円以下 7000円 200万円を超え500万円以下 11000円 500万円を超え1000万円以下 17000円 1000万円を超え3000万円以下 23000円 3000万円を超え5000万円以下 29000円 5000万円を超え1億円以下 43000円 1億円を超え3億円以下 4万3000円に超過額5000万円までごとに1万3000円を加算した額 3億円を超え10億円以下 9万5000円に超過額5000万円までごとに1万1000円を加算した額 10億円を超える場合 24万9000円に超過額5000万円までごとに8000円を加算した額

4、信託財産に不動産があれば、法務局で登記を実施する

信託財産の名義を委託者から受託者に変更します。

その際に登録免許税(固定資産税評価額の0.4%)の支払いと、手続きを司法書士に依頼する場合は報酬の支払いが発生します。

(司法書士への支払いは、およそ10万円前後であるケースが多いです。)

登記の手続きは、書類さえきちんと用意出来れば、必ずしも司法書士に依頼する必要はありません。

5、銀行で信託口口座を作成する

受託者は、委託者からあずかった資産を個人の口座と混同して管理してはいけません。

別途、信託財産だけを管理する口座を作成する必要があることを覚えておきましょう。

もし、信託口口座を作成しておけば、万が一受託者が自己破産をしてしまった時なども、信託財産を差し押さえから守ることができます。

家族信託の7つのメリット

ここからは、家族信託のメリットについて詳しく解説をしていきます。

今回紹介するメリットは以下の7つ。

- 高額の詐欺被害等を防ぎ、適切な資金管理ができる

- 贈与税がかからない

- 本人が元気なうちに、財産の管理や処分の方法を決めておくことができる

- 成年後見制度よりも柔軟に財産をコントロールすることができる

- 遺言の機能もはたすことができ、次の承継者も同じ受託者が管理できる

- 二次相続以降も指定できる

- 成年後見制度と比べて毎月の費用負担がない

それぞれ説明していきます。

1、詐欺被害等を防ぎ、適切な資金管理ができる

認知症等で判断力が低下してしまった場合は、日常生活において適切な選択をすることが難しくなります。

判断力の下がっている高齢者を狙って詐欺を働く人間もいますから、高額の資産管理を任せておくことは危険です。

家族信託で親族が資産管理をしておけば、そもそも本人の手元に十分な資産がないので、被害に遭うことがなくなります。

2、贈与税がかからない

そのまま子供に資産を渡してしまうと、当然贈与税がかかってきます。

家族信託の場合は、贈与をするわけではなくあくまでも管理する権限を渡すだけですから、受託者に対して贈与税はかかりません。

また、委託者=受益者になることが多いですから、財産の所在はかわらず贈与になりません。

ただし、委託者≠受益者の場合は、財産の所在が変わっているため、贈与税を支払わなければいけないことがあります。

3、本人が元気なうちに、財産の管理や処分の方法を決めておくことができる

「孫が生まれたら学費の援助をしてあげたい」

判断能力が低下する前は上記のように語っていた親でも、認知症等になってしまえば、すっかり忘れてしまうかもしれません。

元気なうちに信託する財産とその使い道を決めておくことによって、自分の理想通りの資産の配分を実施することが可能です。

4、成年後見制度よりも柔軟に財産をコントロールすることができる

成年後見制度を用いても、成年後見人が親族になる保証はありません。

むしろ、成年後見制度全体の7割は専門職の成年後見人が選任されており、親族が成年後見人に選ばれる確率は低いです。

もし親族が成年後見人に選ばれたとしても、定期的な家庭裁判所への報告義務があったり、一つ一つの判断に成年後見監督人や家庭裁判所から許可を得なければいけないケースがあります。

5、遺言の機能もはたすことができ、次の受益者も同じ受託者が管理できる

さきほど図で説明したように、家族信託には「委託者」「受託者」「受益者」がいます。

一般的には「委託者」=「受益者」になるわけですが、受益者が亡くなった後も、次の受益者を決めておくことができます。

例でいえば、委託者兼受益者であった父親が亡くなった後は、母親が受益者として財産の恩恵を受けられたわけですね。

6、二次相続以降も指定できる

通常の遺言書であれば、自分が亡くなった後に相続する人しか選ぶことはできません。

しかし家族信託の場合は、自分が亡くなり、さらに相続人が亡くなった場合も、次の相続人を決めておくことができます。

7、成年後見制度と比べて毎月の費用負担がない

成年後見制度を利用した場合は、成年後見人に対して毎月数万円の報酬を払い続けなければいけません。

家族信託であれば、基本的に管理をするのが身内ですし、報酬を払う必要もありません。

(家族信託であっても、毎月の報酬を決定することも可能です。)

家族信託の7つのデメリット

続いて、家族信託をする上でのデメリットについても説明しておきます。

今回の紹介するデメリットは7つ。

- 専門家へのフィーが高くなりがち

- 税制面でのメリットがない

- 信託財産としての収益物件(アパート等)を赤字計上できない

- 信頼して任せられる受託者がいなければ利用できない

- 家族信託で相続時の財産をすべて把握することはできない

- 税務の手間が増える

- 身上監護の限界がある

それぞれ解説していきます。

1、家族信託の専門家への費用が高くなりがち

家族信託の仕組み自体が新しいため、十分な知識をもった専門家が多くありません。

さきほども紹介した通り、家族信託に関するコンサルティングを依頼すれば、最低でも30万円の負担は必要だと考えてください。

実際は専門家なしでも信託契約等を結ぶことは可能ですが、将来的にトラブルになるリスクもあります。

値段やリスクを総合的に考えた上で、専門家へ依頼するかどうか判断しましょう。

2、税制面でのメリットがない

デメリットでもあり、メリットでもあるのですが、家族信託には税制上のメリットはありません。

委託者が財産を信託したタイミングで相続税がかからない代わりに、最終的には受益者が相続税を支払います。

3、信託財産としての収益物件(アパート等)を赤字計上できない

信託財産の中にアパートなどの収益物件があった場合、そのアパートが損失を計上していたとしても、赤字を給与所得や事業所得と損益通算することはできません。

収益物件を信託財産に設定する際は、税務的にデメリットを被ることがないか専門家の意見を基に総合的に判断することが重要です。

4、信頼して任せられる受託者がいなければ利用できない

成年後見人制度の場合は、親族以外にも専門家から成年後見人が選ばれて管理・運営をおこなうことができます。

しかし、家族信託の場合は、信頼できる親族がいる前提で成り立っている制度です。

身寄りがいない場合はもちろん利用できませんし、いたとしても信頼に足る人物がいなければ導入は難しくなります。

5、家族信託で相続時の財産をすべて把握することはできない

家族信託は、委託者の判断能力が正常である段階で実施されます。

そのあと認知症等で判断能力が低下し、実際に相続が発生するまでに、新たな財産が発生する可能性があるわけです。

家族信託のタイミングで相続時の財産をすべて把握することはできませんから、別途遺言書を作成する等の対応が必要になります。

6、税務の手間が増える

信託財産から一定の収入が発生している場合、税務署に信託計算書、信託計算合計表の提出をしなければいけなかったり、不動産から賃料収入等があれば、別途信託財産の明細を提出する必要があります。

7、身上監護の限界がある

家族信託は、成年後見人には備わっている身上監護という権限が付与されません。

(※身上監護とは、介護施設への入所の手続きや、治療や手術を伴う入院の手続き等を本人に代わって行える権利です。)

本人が認知症にかかって判断能力が低下してしまったケースで、介護施設への入所や入院を検討している場合は、成年後見制度を利用する必要があります。

家族信託を第三者目線でチェックする「信託監督人」「信託管理人」「受益者代理人」

家族信託は、家族に財産を預けて管理をしてもらうため、一見安心な制度です。

ただし、受託者が財産を横領したり、目的と異なる使い方をする可能性は0ではありません。

そのため、「信託監督人」「信託管理人」「受益者代理人」と呼ばれる第三者を設置して、管理することもできるのです。

信託監督人、信託管理人、受益者代理人の3者について、それぞれ説明をしておきます。

信託監督人

信託監督人は、受託者が信託財産を適切に管理・運営できているかを監督する立場の人です。

通常は受益者が受託者を監督するわけですが、受益者が高齢者、知的障害者や未成年のケースでは、十分に監督することができません。

信託監督人は、信託契約時に決めることができますし、裁判所に選任してもらうことも可能です。

他にも、複数の信託監督人を置いたり、法人による信託監督人を置くこともできます。

信託管理人

信託契約の時点で、受益者に当たる人間が決まっていない場合に、受益者に関する裁判上や裁判外の行為を行う人を指します。

具体的に信託管理人が設けられる状況としては、

- ・胎児(まだ母親のお腹の中にいるため、受益者に設定できない)

- ・受益者の候補が複数いるものの、まだ候補者が決定していない場合

などが挙げられます。

受益者代理人

受益者代理人は、すでに決まっている受益者に代わって、受益者に関する裁判上や裁判外の行為を行います。

先ほどの信託管理人と混同されがちですが、受益者代理人はすでに受益者が決まっている場合に選任される立場です。

受益者の意思能力や判断能力が十分でない場合や、受益者が複数いるために意思決定の統一を図ることが難しい場合に選任されます。

家族信託と成年後見制度の違いは?

さきほど、冒頭で軽く成年後見制度についてお話をしました。

家族信託とよく対比して語れることの多い制度なので、もう少し詳しく掘り下げておきます。

成年後見制度とは

判断能力が低下している状態の人(認知症等)をサポートするための制度です。

家庭裁判所に申し立てを行い、本人に変わって判断を下すことができるようになります。

成年後見制度には、「法定後見制度」「任意後見制度」の2種類があり、「法定後見制度」は、さらに「後見」「保佐」「補助」の3つに分かれます。

家族信託と成年後見制度の違い

ここでは、家族信託と成年後見制度の違いについて簡単に説明をしておきます。

| 成年後見制度 | 家族信託 | |

| 管理者の選任方法 | 本人が選定 | 家庭裁判所が選定 |

| 利用できるタイミング | 希望するタイミング | 判断能力が低下していると判断されてから |

| 持っている権限 | 財産の管理、法律行為の代理、身上監護 | 信託契約時に基本的に自由に権限を付与できる |

| 財産の管理・運用 | 被後見人のためになる場合のみ支出可能。 株や投資信託など、元本割れする可能性のものに資産を使うことはできない。 |

信託契約に記載された権限の範囲であり、かつ信託の本来の目的に沿っていれば、自由に運用したり処分することができる。 |

| 詐欺被害に遭った場合の取り消し権 | 被後見人が詐欺被害などに遭った場合は、法定後見人があとからでも契約を解除することが可能。 | 契約の取り消し権は有していない。ただ、そもそも財産を管理しているのが受託者であるため、多額の資産が被害に遭うことはない。 |

| 第三者機関の有無 | 家庭裁判所や後見監督空の監督がある。家庭裁判所には財産の運用状況について定期的に報告する義務がある。 | 基本的にはない。ただし、状況に応じて信託監督人等の第三者を設定することもできる。 |

| 報酬について | 法定後見人対しては、基礎報酬2万円(資産の金額に応じてさらに追加)を毎月支払う。支払いの原資は資産。 | 原則継続的な報酬は発生しないが、信託契約時に設定することも可能。信託契約時に業者にコンサルティングを依頼すると、30万円~費用がかかる |

細かいポイントがそれぞれ違うことが分かると思います。

上記表を踏まえた上で、成年後見制度と比較した際の家族信託の強みは、

- ・本人が元気なうちに契約を結ぶことができる

- ・財産のコントロールに柔軟性がある

- ・継続的な報酬がかからない

といったところでしょうか。

双方の違いをしっかり理解した上で、どういった選択をするべきか考えていきましょう。

遺言と同じ効果を持つ遺言代用信託契約とは?遺言書よりも効力が強いって本当?

信託契約の形式の一つに、「遺言代用信託契約」があります。

通常の遺言書は、被相続人が一方的に書き残すものであるのに対し、遺言代用信託契約は契約の形で双方向に結ばれるものです。

委託者が生存している間は、「委託者=受益者」として財産の利益を享受する立場にあります。

委託者が死亡した後の受益者を事前に指定しておくことで、死後財産を享受することができるようになるわけです。

また、通常の遺言書は次の相続人までしか法的効力を持ちません。

家族信託は、二次、三次相続まで効力を持つため、遺言書で決まった事項よりも優先されます。

一般社団法人「家族信託普及協会」について

まだまだ歴史の浅い「家族信託」の制度ですから、専門家でも十分な知識や経験を持っていないケースが多いです。

しかし、家族信託の柔軟性の高さから、今後さらに家族信託を利用したいと考える人の需要は増えていくでしょう。

予想される需要に対して、より家族信託を正しく広めていこうとする組織が、「家族信託普及協会」です。

家族信託普及協会の役割・特徴は?

家族信託普及協会は、一般の人からの問い合わせや相談は受け付けていません。

家族信託のサービスを提供する側の士業の人達に対してのサポートやノウハウの提供をメインの活動に据えています。

協会の会員も募集しており、会員になれば研修やセミナーへの参加、e-ラーニングの受講などの特典を得られます。

家族信託コーディネーター・専門士研修の修了者の名簿を見ることができる

家族信託協会のHPから、全国の家族信託に関する研修を修了した人の名簿を閲覧することができます。

修了者の中には、

- ・不動産会社

- ・生命保険会社

- ・ファイナンシャルプランナー

- ・司法書士法人

- ・弁護士法人

- ・税理士法人

など、幅広い職種の人たちが名を連ねています。

自分のエリアで家族信託の専門家を知りたい人は、ぜひ活用してみてください。

また、下記サイトは実際に専門家が運営しているサイトで、非常に参考になります。

家族信託について詳しく知りたい方はこちらも参考にしてみてください。

家族信託とは?わかりやすくメリット・デメリットを徹底解説します

「家族信託」「民事信託」「商事信託」の違いは?

ここでは、「家族信託」と並んでよく使われる「民事信託」と「商事信託」の言葉の違いについて説明をしておきます。

民事信託

民事信託とは、営利を目的としない信託に対して使われる言葉です。

2007年に信託法が改正されるまでは、財産を個人に信託することはできませんでした。

しかし法改正によって、営利目的でなければ、財産を個人に信託しても問題がないとされたのです。

家族信託

家族信託は、民事信託の中でも、財産を家族に信託する場合に使われる言葉です。

民事信託といった大きな概念の中の、一つの括りと思ってください。

商事信託

信託銀行などの法人に資産を預けて、運用による収益を狙う資産管理方法。

安定さを保ちつつも、収益を増やしていくための攻めの財産管理と言われています。

家族信託でアパート経営を円滑にするためのアパートローン

最近、家族信託で資産を管理している受託者向けに、新しい賃貸アパートの建設や購入、修繕等の費用を融資するアパートローンがいくつかの銀行で始まっています。

実際にアパートローンが導入された銀行の例をいくつか紹介しておきましょう。

アパートローンを導入した銀行①常陽銀行

常陽銀行は、平成29年の3月28日にアパートローンの取り扱いを開始したことを発表しました。

融資のカンタンな概要は以下の通りです。

- ・融資可能額=3億円以内(10万円単位)

- ・融資期間=35年以内

- ・使用用途=新築、改築・修理、中古物件の購入、ローンの借り換え等

アパートローンを導入した銀行②広島銀行

広島銀行は平成28年9月1日に、民事信託向けのアパートローンを開始したニュースリリースを出しました。

融資のカンタンな概要は以下の通りです。

- ・融資可能額=100万円以上(10万円単位)

- ・融資期間=35年以内

- ・使用用途=新築、改築・修理、中古物件の購入、ローンの借り換え等

家族信託を行っている銀行(みずほ信託銀行、三井住友信託銀行、三菱UFJ信託銀行)

これまでお話してきた家族信託は、前提として委託者と受託者が家族の関係でした。

他にも受託者が銀行になって、将来的に相続が発生したタイミングで受益者に信託財産を渡す仕組みもあるのです。

信託銀行が行う家族信託には大きく2つタイプがあります。

- 一時金型・・・預かった資産を相続時にまとめて受益者に渡す方

- 年金型・・・預かった資産を相続時以降で定期的に受益者に渡す方法

それではいくつか信託銀行の信託について紹介しておきますね。

三井住友信託銀行の家族信託

三井住友信託銀行は、

- ・100万円以上500万円以下の「一時金型」

- ・500万円以上3000万円以下の「年金型」

の2つのタイプを用意しています。

みずほ信託銀行の家族信託

みずほ銀行は

- ・100万円以上1千万円以上の「一時金型」

- ・300万円以上3千万円以下の「年金型」

の2つのタイプの家族信託を用意しています。

三菱UFJ信託銀行の家族信託

三菱UFJ信託銀行は、

- ・1000万円以上の「年金型」

の家族信託を用意しています。

家族信託について相談できる司法書士法人・弁護士法人10選

さきほど、家族信託について精通している専門家がまだまだ少ないという話をしました。

そこで、家族信託のサービスを提供している組織・会社を10紹介していきます。

①家族信託相談サポート

家族信託の相談窓口を全国的に調べることのできる、「家族信託相談サポート」。

家族信託に精通している専門家を、地図ベースや、サービス内容などの条件検索で探すことができます。

電話での対応も受け付けているので、近くの家族信託相談ができる窓口を知りたい人はおすすめです。

②グリーン司法書士法人・行政書士事務所

大阪市中央区に所在地を置く、グリーン司法書士法人・行政書士事務所。

状況に応じてベストな家族信託を提案する「家族信託提案プラン」も用意されています。

家族信託を実際に活用した人たちの事例集を無料でプレゼントする企画も実施中です。

③司法書士法人オーシャン・行政書士法人オーシャン

家族信託あんしん相談センターという名称でサイトを運営している「司法書士法人オーシャン・行政書士法人オーシャン」。

本店は横浜、他に湘南藤沢事務所と渋谷にも事務所を構えています。

初回は無料で相談できるため、費用負担が心配な人でもまずは相談してみるといいでしょう。

④宮田総合法務事務所

住みたい街ランキングで常に上位にランクインする吉祥寺に事務所を構える宮田総合法務事務所。

代表の宮田浩志さんは、テレビ番組の「ノンストップ」に出演した経験を持っています。

サイト上でも家族信託に関する非常に詳しい情報を掲載しています。

⑤トリニティグループ

これまで、家族信託に関する累計相談実績が300件を超えているという、トリニティグループ。

東京の新橋と大阪の梅田にオフィスを構えています。

トリニティグループが司法書士法人と行政書士法人のグループであるため、家族信託に関する手続きもスムーズです。

⑥プロサーチ株式会社

東京中野に事務所を構えるプロサーチ株式会社が運営する、遺産相続コンシェルジュ。

特に不動産を活用した遺産相続に関して実績・強みを持っています。

社員は全員家族信託コーディネーターに認定されているうえに、家族信託専門士の紹介も実施しています。

⑦司法書士リーガルパートナー

家族信託の無料相談も実施している、司法書士リーガルパートナー。

先に他の会社に家族信託の相談をしていたとしても、その内容を無料で面談してくれるというから驚きです。

東京の新宿区、信濃町にオフィスを構えています。

⑧おおさか法務事務所

大阪の本町・八尾、兵庫県の西宮、東京の麹町にオフィスを構えている「おおさか法務事務所」。

「おおさか家族信託相談室」というサイト名通り、家族信託に特化した情報発信も行っています。

フリーダイヤルやメールでの問い合わせも設置されているので、まず相談してみるのも一つですね。

⑨添田司法書士事務所

九州の福岡市中央区に事務所を構えている添田司法書士事務所。

家族信託に対応する窓口はどうしても、東京や大阪に偏ってしまいがちです。

その中で九州在住の人にとっては、家族信託に精通している司法書士事務所があれば、とても助かりますね。

⑩doors司法書士法人

神戸、加古川、播磨、明石、三宮で家族信託のサポートを行っているdoors司法書士法人。

初回の60~90分の面談は無料で実施している上に、自宅まで出張費なしで来てくれるというから驚きです。

フリーダイヤルも設置されていますから、まずは相談から始めてみるといいですね。

家族信託について知るためのお勧め本(アマゾン)

ここからは、家族信託についてより深く学びたいという人のために、家族信託に関するおすすめの本を紹介しておきます。

1、新しい家族信託

公証人でもある遠藤英嗣氏が書いた、2015年8月に発売された書籍。

民事信託・家族信託について非常に詳しく書かれています。

一般の人向けというよりかは、専門職の人達が家族信託についての知識を深めたい際におすすめしたい一冊です。

2、はじめての家族信託

のちほど紹介する宮田総合法務事務所の宮田浩志氏が執筆した書籍。

さきほどの新しい家族信託に比べると、文章量も少ないうえに図での解説が多いため、一般の人の入門書としてもお勧めです。

3、わかりやすい家族への信託

こちらも比較的文章量の少ない一般の方向けの著書です。

マンガでの解説もついており、よりかみ砕いて家族信託の基礎を学びたい方にはおすすめですよ!

家族信託に関するQ&A

最後に、家族信託に関してよくある質問をいくつかまとめておきます。

遺言信託での相続でも遺留分減殺請求はできる?

できます。

委託者が特定の人に偏った財産の配分を行った場合、遺留分に満たない財産しか相続していない人は受益者に対して遺留分減殺請求をすることが可能です。

抵当権付きの不動産を信託財産にいれることはできる?

できます。

ただし、不動産の名義を変更する必要があるため、ローンを借りている金融機関から許可を得る必要があります。

もし許可を得ずに名義変更を実施すると、銀行から契約違反としてローンの一括返済を求められるケースもあるので注意しましょう。

途中で受託者を変更することができるか?

信託契約の契約書で、「委託者の独断で受託者を変更できる」旨を明記しておけば、変更することは可能です。

いまは元気だけど、認知症等になったあと受託者が財産を私的に使ったりしないか心配

家族信託の場合でも、信託監督人と呼ばれる第三者に、受託者を監督させることができます。

受託者の判断に対して委託者は反対できない?

判断能力が明確なうちは、委託者の許可を得た上で判断をするように決めておくことも可能です。

信託契約の段階で、きちんと明記をしておく必要があるので注意しましょう。

まとめ

今回は、比較的新しい財産管理制度である「家族信託」について詳しく解説をしてきました。

あくまでも数多くある手段の一つであると同時に、これまでの制度と比べて柔軟性が高い点は大きな特徴と言えるでしょう。

その柔軟さがゆえに、家族内でのもめ事につながったり、法律・税務面での問題にぶつかることもあります。

原則は司法書士や弁護士といったプロに依頼をして、信託契約の設計から実施までを行いましょう。

費用に関しては会社によって様々ですから、複数から見積もりを取ったうえで判断することをおすすめします。