promotion

売りたい人

売りたい人

今所有している投資用のマンションをそろそろ売ろうかと思っている。

でも、不動産市場自体は高止まりしているから、もう少し待ってから売ったほうがいいのかな?

どれくらいまで今の上がり調子が続くのか知りたい。

そういった方の疑問に答えていきます。

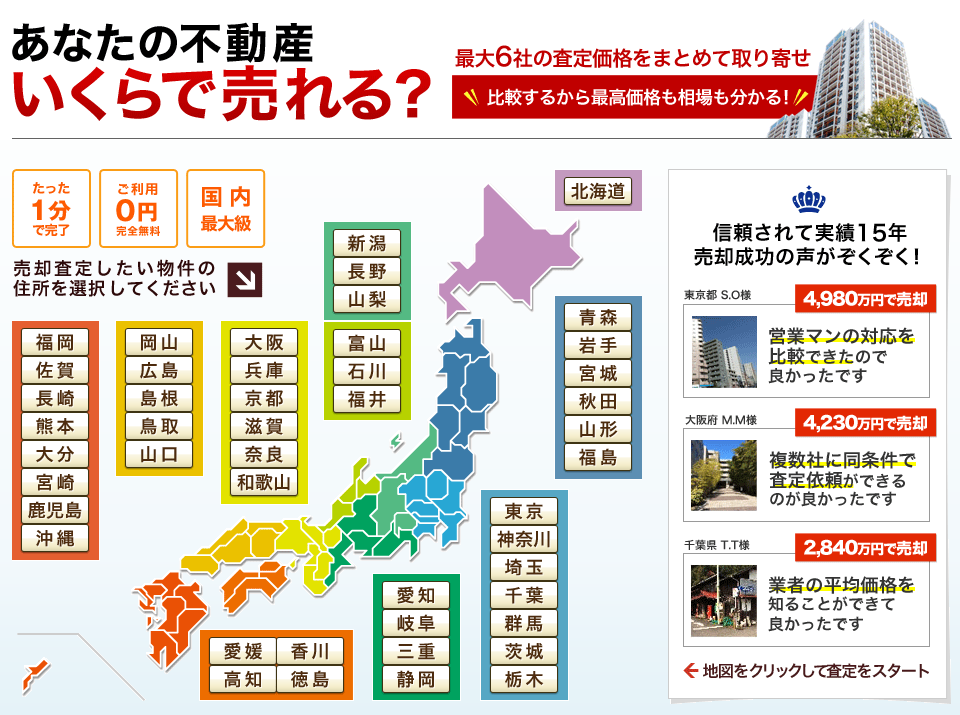

まず、現在の不動産市場の状況を示すデータとして、東日本不動産流通機構(東日本レインズ)のデータを紹介します。

参考:季報MarketWatchサマリーレポート 2019年1~3月期

上記は、首都圏の中古マンションの成約㎡単価の推移を表したものです。

2016年からの3年間の間でも、大幅に上昇しているのが分かると思います。

これまでのところ好調と見られている不動産市況ですが、筆者含め東京オリンピック前に不動産価格の下落が始まると考える識者が多いです。

理由は大きく3つ。

- 1、オリンピック以降プラスになる材料がない

- 2、消費増税後の購買意欲の冷え込み

- 3、投資家マインドの悪化

それぞれ説明していきますが、結論「売り時は2019年の今」であるということです。(執筆時は2019年8月)

2019年8月現在、国内だけでなく世界情勢も大きく動いており、リーマンショック級の暴落が来る可能性も十分考えられる局面に入っています。

もしあなたがマンションの売り時がいつか考えているのであれば、間違いなく2019年は高値で売り抜けるチャンスです。

あとから「あの時に売っておけばよかった」と後悔しないよう、しっかりとこの記事で売り時の根拠や理由について、知っておいてください。

マンションを高値売却するために最も重要なポイントとは?

マンションの売り時について話す前に、マンションを高値売却する上で最も大切なポイントについてお話しておきます。

それは、不動産一括査定サイト等を使って複数の不動産会社を比較した上で売却する業者を決めること。

不動産会社によって査定の基準は異なり、同じマンションなのに査定額が300~500万円も違うことがあります。

言い換えると、1社だけの査定額を鵜呑みにするのは危険であるということ。

複数社に査定依頼をすることで、「2500万円」「3000万円」「2800万円」「3200万円」といったように売却の相場価格が分かるようになり、相場より安売りするリスクを回避できます。

複数の不動産会社に査定を依頼するのはどうしても面倒なのですが、最近では「不動産一括査定サイト」などの便利なサービスが増えてきています。

不動産一括査定サイトの中でも、NTTデータグループが運営する「HOME4U」なら、事前の審査を通過した1300社の中から、最大6社に査定の依頼をかけられるので便利です。

↑住友林業ホームサービスや三井住友トラスト不動産等の大手とも多数提携しています

PCやスマホから無料で利用できますし、査定の依頼をしたからといって無理な営業をかけられる心配もありません。

せっかく売り時に売却をスタートしても、査定のステップでポイントを押さえられていないと、結局安売りしたり、相場価格より高すぎる金額で売りに出してしまうリスクがあるので、必ず実施しておくようにしましょう。

少し前置きが長くなりましたが、とても重要なポイントなので先に説明しておきました。

それでは、オリンピック前後のマンションの売り時について、詳しく解説をしていきましょう。

もくじ

2018年までのマンション市況振り返り

売り時を見極める上で、マンション市況を大きな視点でとらえることが大切です。

まずは、2010年から2018年までのマンション市況を振り返っておきましょう。

2010年のマンション市況

2010年のマンション市況は、2008年に発生したリーマンショックから徐々に立ち上がりを見せ、マンションの販売戸数が徐々にではあるものの増加していきます。

リーマンショックの影響でだぶついていたマンションの在庫数も減少し、需要としては回復の傾向が見えてきました。

2011年のマンション市況

立ち直りを見せていた矢先、東日本大震災があった影響から、マンションの販売戸数はわずかに減少。

ただ東北、首都圏エリアの減少はあったものの、西日本は九州新幹線の前線開通の影響もあって、そこまで大きな影響はありませんでした。

2012年のマンション市況

2012年は徐々に震災による影響も軽減され、マンション市況は徐々に回復する傾向を見せました。

2013年のマンション市況

消費税が5%から8%に増税されることが決定した2013年は、増税前の駆け込み需要でマンションの販売戸数は上昇。

来年に消費増税を控える2018年も似た状況が起こるのではないかと予測されています。

また、東京オリンピックが決定した影響から、不動産の成約価格自体は上昇し始めました。

2014年のマンション市況

消費増税の駆け込みの反発を受け、日本全国の主要エリアでは軒並み減少傾向が見られました。

2019年も同じような状況が起こると仮定すると、反動を受ける前に売り抜けるのも一つの作戦と考えられます。

2015年のマンション市況

増税による買い控えの影響は収まってきたものの、消費税が10%へ引き上げられる可能性もあり、購買行動にはプラスに働きませんでした。

2016年のマンション市況

2016年も、販売戸数ベースでは微減のペースを保っていました。

一つの大きな出来事としてあったのは、「東京圏で中古マンションの成約件数が、初めて新築の供給件数を上回った」というポイントです。

大きな理由としては、中古と新築に大きな乖離が生まれたため、新築で買った物件を高く売ることが難しくなったからです。

2017年のマンション市況

2017年もマンションの販売戸数は微減ですが、東京オリンピックが近づいてきた影響から、特に首都圏でのマンションの平均価格が高騰してきました。

また、平均価格の高騰と相まって「発売総額」は、前年比で4.4%の増額になり、市況としては上向きの状態であったと言えます。

なぜ、現在のマンション市況は高騰しているのか?

マンション市場の高騰を知っている人はたくさんいますが、高騰の原因を簡潔に説明できる人は多くないでしょう。

東京オリンピックの開催は大きな要因の一つではありますが、それだけではありません。

現在の不動産価格の高騰をもたらしている3つの要因についてお話しておきましょう。

1、建設費、人件費の高騰

ご存知の通り、「東京オリンピック」開催の影響から、東京の湾岸エリアのインフラや施設の開発が盛んにおこなわれています。

開発に伴って多くの人手や、建設のための材料が必要になり、需要がどんどん増えていくわけです。

そうなると、人件費や建築資材はどんどん高くなっていき、新しいマンション建設にもその影響は及びます。

結果として建設にかかる費用が上昇するため、売り出し価格が高くなるので、物件の価格は高騰していくというわけです。

人口減少の一途をたどっている日本ですが、東京は地方からの流入もあり、人口は高止まりしていますので、まだ多くの需要があります。

2、日銀の金融緩和政策

2016年に、日銀がマイナス金利を導入しました。

これまで日銀にお金を預けていた民間の銀行が、どんどんお金を個人や法人に対して貸し付けるようになったのです。

安い金利で購入できるわけですから、ローンを組んでマイホームを購入しようとする人も増えますし、不動産投資家も融資を積極的に受けて、不動産を購入するようになります。

空中族の登場

あなたは空中族という言葉を聞いたことがありますか?

都内の高級タワーマンションを購入し、すぐに転売してキャピタルゲイン(差益)を得て、その差益を利用してさらに高いマンションを購入して転売、さらに高いマンションに次々と住み替えていく人達のことを指します。

NHKのクローズアップ現代でも取り上げられて話題になっていました。

マイナス金利の影響でお金が余っている銀行は、属性(勤務先や年収など銀行が個人を評価するときの基準)のいい人にはフルローンでも貸し出したいわけです。

そのため富裕層と呼ばれる人たちでなくても、一般的にエリートといわれる会社員クラスの人たちから不動産にお金が流れているわけです。

~今月の人気記事~

家の売却時に570万円以上損をしてしまうことも!?

不動産査定サイトを使わないと大損をしてしまう理由と35サイト徹底比較

3、海外の投資家による投資目的の購入

オリンピックが決まり、マイナス金利による追い風もあって、海外の投資家からもお金が流れています。

特に中国や台湾からのマネーが不動産に流れているのですが、理由としては中国や台湾の不動産価格が相対的に高いことが挙げられます。

不動産価格が実需から乖離すると、投資の利回りが悪くなるためインカムゲインでの収益をのぞめません。

東京の不動産価格も高止まりしていますが、ロンドンやニューヨーク、香港などの世界の主要都市と比較するとまだ安いのです。

海外の富裕層マネーの流入も、不動産市場の活況の要因だといえるでしょう。

マンションの高騰はオリンピック前or後?いつまで続く?

さきほどから伝えている通り、筆者はオリンピック前に不動産市況は頭打ちが来ると踏んでいます。

その理由は下記の3つ。

- 1、オリンピック以降プラスになる材料がない

- 2、消費増税後の購買意欲の冷え込み

- 3、投資家マインドの悪化

詳しくお話していきます。

1、オリンピック以降プラスになる材料がない

オリンピックに向けて開発のラッシュが起こり、建築費や人材費が高騰している状態は続いています。

しかし2020年以降、都心部でもついに人口の減少が始まり、都内でさえ少子高齢化の波に飲まれていくわけです。

さらに2022年の生産緑地解放による供給増加も、下落をさらに推し進めると考えられます。

東京オリンピックが終われば当然プラス材料が減るわけですから、先を見越して売り抜ける投資家多いと考えるのが自然でしょう。

関連記事→不動産下落の引き金?!2022年問題の影響をわかりやすく解説!

2、消費増税後の購買意欲の冷え込み

来年10月に8%から10%に引き上げ予定の消費税。

当然増税前に、駆け込み需要があることは容易に想像がつきます。

そして実際に消費税が増税された後は、しばらく買い控えが続くでしょう。

2014年に消費税が5%から8%に増税した時も、駆け込み需要があり、そのあとしばらく買い控えが起こりました。

投資家の売り抜けが始まる時期と買い控えが重なれば、市場の下落はまぬかれないでしょう。

3、投資家マインドの悪化

不動産だけでなく株もそうですが、結局のところ市場を動かすのは人間の心理です。

大多数の人が上がりそうだと感じれば市況は良くなりますし、大多数の人が下がりそうだと感じれば市況は悪くなります。

ニュースやネット上の有識者や投資家の声を見ていても、「オリンピック前にはピークを迎える」声が大半です。

こういった情報を目にした一般の人達もタイミングを見て売りに動くため、オリンピック前に下がるのではと私は考えています。

<追加>リーマン後に買われた不動産は、長期譲渡所得へ

2008年に起きたリーマンショックは、不動産市場だけでなく世界の様々な業界に影響を与えました。

そんな中、リーマンショックで下落した不動産を安く購入した投資家もたくさんいます。

彼らは不動産を買ってから5年が経過する2013年以降に売却することで、長期譲渡所得としての税率を狙っていました。

長期譲渡所得・・・5年超で不動産を保有していた場合、キャピタルゲイン(売却時の利益)にかかる譲渡所得税が39%から20%まで下がる。

キャピタルゲインを狙って不動産を購入している不動産投資家の売り時のターニングポイントになる。

ただ、2013年に東京オリンピックの開催が決定し、ここからまだ値上がりが見込めると判断した投資家も多いでしょう。

彼らとしてはいつ売却してもいい状態であることは確かです。

そんな彼らが保有しているマンションが市場に出回れば、また一気にたくさんの不動産が市場に出回ると考えられます。

売却のポイントである5年はすでに経過しているため、一気に同じタイミングでの売却とはなりませんが、多くの物件を抱えている投資家や富裕層の存在も、市場に影響を与える一つの要因です。

<2018年11月追記>不動産融資に大打撃を与えたスルガ銀行・TATERU問題

上記に挙げた不動産下落要因に追い打ちをかけるように、スルガ銀行による不正融資問題が発覚しました。

かぼちゃの馬車を運営する「スマートデイズ」が、ほとんど自己資金のない投資家の預金額を改ざんすることで、多額の融資を通していた事件です。

そのあともTATERUによる同様の問題が明るみになり、一気に不動産投資への風当たりは強くなりました。

これらを受けて、金融庁が不動産投資に対する融資の調査に乗り出し、融資の引き締めが始まっています。

これまでマイナス金利の影響で融資を受けやすかった不動産投資の難易度が一気に上がってしまったというわけです。

前提として、不動産価格は需要と供給によって決まります。

銀行による不動産融資が引き締められるということは、買い手を減らすことに直結します。

買い手が減ってしまえば、売り手は価格を下げて売っていくしかありません。

先ほどあげたマイナス要因の中でも、一番深刻な問題といって差し支えないでしょう。

人口動態から見るマンションの売り時

オリンピック前が売り時であることはさきほどもお伝えしました。

今度は「人口動態」という別の角度から、マンションの売り時について考えたいと思います。

人口推移に関するデータをいくつか紹介しましょう。

・2023年には、世帯数がピークに達し、減少の一途をたどる

・単独世帯は2030年まで増加し、そこからは減少する

・2020年には単独世帯の36%、2040年には約45%が65歳以上の高齢者になる

・65歳以上の人口は2042年まで増加する

・2053年には1億人を割って、9924万人になる

・65歳以上の人口は、2036年に33.3%で3人に1人、2065年には38.4%で2.6人に1人の割合になる

日本の人口が減っていることを知らない人はいないと思いますが、どのような構成で減少していくかまで把握している人は少ないでしょう。

特に不動産を投資として扱っている人であれば、しっかりマクロな視点からの情報も押さえておく必要があります。

投資として需要の高い物件はどのエリアのどういったターゲット層の物件なのか。

ここまで見越していくことで、早い段階から仕込みができ、適切な売却のタイミングを逃さない目利きもできるようになります。

オリンピック後もマンション市況が下がらないと考えられる3つの要因

これまで、筆者の考えとしてオリンピック前にマンション市況は下がるとお話をしてきました。

ただ、一方的な見解を述べても話に深みがでません。

ここからはあえて、「オリンピック後もマンション市況は変わらないor大きくは下がらない」と考えられるプラス材料についてもお話しておきます。

プラス材料と考えられる要因は以下の3つ。

- インバウンドの増加による宿泊関連事業の開発増加

- 建材費・人件費高騰によって先延ばしされていた建設の開始

- 政府によるマイナス材料への対策・法改正

それぞれ説明していきます。

1、インバウンドの増加による宿泊関連事業の開発増加

少子高齢化によって日本の人口のパイが縮小していくのは間違いありません。

しかし、一方で外国人観光客が増加していくことも、間違いないといえます。

日本政府観光局JNTOのデータによると、2017年の訪日外客数は2869万1073人。

2003年の521万1725人と比較すると、5.5倍もの伸び率を記録しています。

不動産の観点で見たときに、インバウンドの恩恵を受けるのは宿泊関連企業です。

観光客が増えていくということは、彼らが宿泊するための施設需要が高まっていくのは自明です。

ホテルやユースホステルといった建物が新しく建設・改装される需要は確実に高まるでしょう。

2、建材費・人件費高騰によって先延ばしされていた建設の開始

東京オリンピック開催に向けての建設ラッシュにより、建材日や人件費が高騰しています。

本来であればこの時期に建設を行おうとしていた人たちの中で、コスト増のために建設を見送ったプロジェクトは少ないでしょう。

東京オリンピックによる建設需要が終わったとしても、本来その期間に予定された計画が遅れて実行される。

そうなると、急激な需要減にはならないのではないかと考えることもできます。

3、政府によるマイナス材料への対策・法改正

オリンピック前後にマイナス材料が多いことは、政府ももちろん理解しています。

ここまでアベノミクスで少しずつ改善されてきた景気をみすみす下げることは彼らも避けたいはずです。

例えば、さきほどマイナス材料に挙げた「消費増税」や「2022年問題」に対しても、すでに対策や法改正が行われています。

消費増税に関しては、「すまい給付金」による負担減や、消費税率の経過措置。

生産緑地が解放される2022年問題も、昨年「都市緑地法等の1部を改正する法律」が実施され、

- ・生産緑地の指定条件の緩和

- ・生産緑地の活用方法の緩和

- ・さらに10年間生産緑地としての指定を受けられる「特定生産緑地」の導入

などの変更が加えられたため、すぐに大量の土地が市場に出回る可能性は軽減されたといえます。

バブル期と現在のオリンピック市況の違い

首都圏の新築マンションは、バブル期に並ぶ6000万円前後の水準まで高騰しています。

この水準を根拠に、不動産市場はまもなく下落するということもできるのですが、バブル期とは事情が異なっているポイントが3つあります。

それが、

- 1、パワーカップルの出現

- 2、住宅ローンの金利が低い

- 3、上昇するまでの期間 or 駅近のみ高騰

です。

それぞれ説明していきます。

1、パワーカップルの出現

パワーカップルの記事にも書きましたが、パワーカップルは「夫婦ともに年収700万円を突破している夫婦」の定義で使われることが一般的です。

女性の社会進出が進み、バブル期と比べると500万人ほど女性の就労人口は増加しています。(厚生労働省「働く女性の状況」より)

さらに、これまでは夫が十分な稼ぎを得ている家庭では、妻が専業主婦にある傾向がありました。(ダグラス・有沢の法則)

しかし、夫が十分な稼ぎを得ていても、妻も仕事に出る割合が増加し、結果として夫婦ともに平均以上を稼ぐ層があらわれた訳です。

パワーカップルなら6000万円台に手が届く

6000万円前後まで水準が上がったものの、世帯年収1400万円を超えるパワーカップルであれば、ローンを組んで購入することが可能です。

住宅ローンとして借り入れられる目安は、年収の5倍程度といわれているため、単純計算で7000万円までは購入の範囲内になります。

また、現在はマイナス金利政策で圧倒的に安い金利で借り入れができますから、この点もバブルとは大きく異なります。

2、住宅ローンの金利が低い

フラット35のデータによれば、バブル絶頂の頃の住宅ローン金利は8%を超えていました。(民間金融機関の変動金利)

2018年11月時点の民間金融機関の変動金利は、2.475%ですから現在の3倍以上の金利だったわけです。

借り入れをする金額にも、返済期間にもよりますが、金利は1%上がるだけで数百万円の返済負担が増えることも珍しくありません。

金利の観点から考えれば、今の時期は物件を購入するタイミングとしては抜群にいいわけですね。

そのため、価格が高騰しても買い控えの影響がバブル期のように極端ではないといえます。

3、上昇するまでの期間がゆるやか

バブル期と同じような新築マンションの価格にも関わらず、なぜそこまで表面的な変化がないか。

それは、同じ価格に至るまでの期間や上がり幅に違いがあると筆者は踏んでいます。

みずほ総研が発表しているデータによれば、1977年代で2000万円を切っていた首都圏の新築マンション価格は、1989年付近で6000万円まで跳ね上がっています。

わずか10年ほどの間に、新築マンションの価格が3倍以上になったということ。

この急激なスピード感と上がり幅こそが、多くの人たちを舞い上がらせ、猫も杓子も不動産の売買に走り、そして崩壊した訳です。

それに比べて今日に至るまでの不動産価格の推移はどうでしょう。

バブル崩壊後、首都圏の新築マンションは4000万円あたりで底を打ちました。

そこから「失われた10年」ともいわれる低迷期に入り、じわじわと不動産価格は高騰を続け、15年ほどかけて今の6000万円付近まで来たのです。

上がり幅は1.5倍程度ですしスパンも長いので、その違いを肌感覚で感じている人はそう多くないはずです。

バブル期と比べて高騰しているエリアが局所的であることからも、崩壊と呼ばれるほどのインパクトがすぐに起こるとは考えにくいでしょう。

まとめ

今回の記事では、上昇を続けるマンション市況における売り時はいつなのかという話をしてきました。

私は東京オリンピック前がピークであると考えていますが、それ以降も高騰を続ける可能性だってあります。

しかし、「歴史は繰り返す」という言葉の通り、いずれ市場が悪くなる時がやってくることは確かです。

投資の名言に「頭と尻尾はくれてやれ」というものがあります。

市場のピークになるまで欲をかかずに早めに売却をし、一番の底値を狙わず底だと判断できたら購入せよという意味です。

今このタイミングはまさに、「頭をくれてやる」投資家と、「頭に執着する」投資家に分かれる瀬戸際ではないでしょうか?